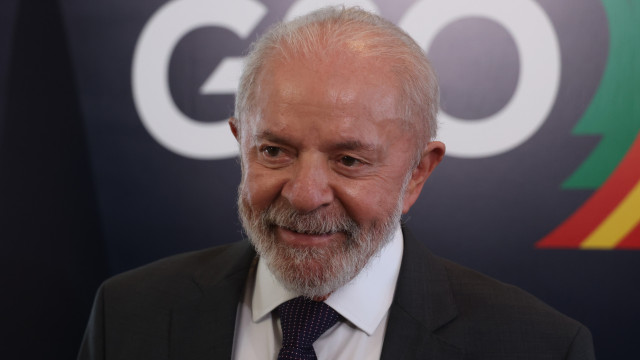

SÃO PAULO, SP (FOLHAPRESS) – Quando o presidente Luiz Inácio Lula da Silva (PT) venceu as eleições de 2022, analistas do mercado financeiro começaram a elencar quais ações da Bolsa teriam grande chance de surfar a vaga de um governo que, a exemplo das experiências passadas, é afeito aos benefícios sociais e contrário às privatizações.

base em relatórios de bancos e casas de estudo, a Folha de S.Paulo elencou algumas das ações mais citadas pelos analistas na era e encomendou um levantamento à Elos Ayta Consultoria para conferir o desempenho dos papéis ao longo dos dois primeiros anos do terceiro procuração de Lula.

A reportagem simulou uma carteira de investimentos, apelidada de “carteira Lula”, composta sobretudo por ações do setor da construção social, varejista, educacional e algumas alternativas às estatais, já que o receio de intervenções do governo afasta os investidores desses papéis. No caso das petrolíferas, a Prio foi uma selecção muito mencionada no lugar da Petrobras.

No setor de bancos, o Bradesco foi uma possibilidade levantada por analistas da Genial Investimentos, principalmente pelo perfil da carteira de crédito, focada mais em pessoa física e mais exposta à baixa renda do que outros bancões.

Segundo o levantamento, no primeiro ano do governo, essa carteira simulada disparou 45,19%, supra da subida do principal índice da Bolsa, o Ibovespa, que em uma subida intensificada no término do ano saltou 22,28% em 2023.

Neste ano até o dia 18 de dezembro, porém, esses papéis reverteram secção dos ganhos e recuaram 22,27%, em um desempenho ainda pior do que o do Ibovespa, que recuou 10% no período. Mas, na soma dos dois anos, o saldo ainda segue positivo, com uma subida de 13,33% no conjunto de ações, enquanto o Ibovespa sobe 10,06%.

Um segmento que expõem muito esse quadro retratado na carteira simulada é o da construção social mais voltado ao Minha Moradia, Minha Vida.

Depois o presidente Lula turbinar o programa habitacional, em meados do ano pretérito, o salto no preço das ações de companhias porquê Cury, MRV, Projecto&Projecto, Direcional e Tenda impulsionou o Índice Imobiliário da B3, o Imob, que foi o que mais subiu na Bolsa em 2023, com uma subida de 53,27%. Neste ano, mas, o índice recua 24,28%. O saldo ainda é positivo, com valorização de 16,05%.

Índice de Consumo da B3, o Icon, também trilhou um caminho parecido. No ano pretérito, teve uma subida mais tímida, de 6,98%. Em 2024, porém, o índice recua 21,90%. No totalidade dos dois anos de governo, a queda é de 16,45%.

Na carteira montada pela reportagem, estão três ações do setor varejista muito citadas por analistas, que apostavam que os programas de transferência de renda do governo impulsionariam os papéis: Magazine Luiza, Casas Bahia e Assaí.

Mas, afundadas em um superior endividamento com a subida dos juros muito em um momento de expansão dessas empresas, elas não conseguiram ter um desempenho positivo nem no ano pretérito.

Outro grupo de ações que compõem a carteira é de empresas educacionais. Ânima, Cogna, Cruzeiro do Sul, Ser Educacional e Yduqs foram embaladas em 2023 com as perspectivas de impulsionamento de seus resultados com programas sociais voltados ao ensino superior, porquê o Fies e o ProUni.

Mas, assim porquê aconteceu com os outros setores, o pessimismo do mercado neste ano com o governo pressionou essas ações e muitas delas devolveram em 2024 todos os ganhos conquistados no ano pretérito.

“As ações que compõem essa carteira têm porquê principal componente o vestimenta de serem voltadas ao mercado doméstico. Ou seja, elas são muito afetadas por aspectos macroeconômicos, e, num cenário de piora da inflação, deterioração dos indicadores e das perspectivas e subida dos juros, porquê estamos vendo, elas acabam prejudicadas”, diz Matheus Amaral, profissional em renda variável do banco Inter.

O comentador observa que muitas dessas empresas vinham de um ano de recuperação nos seus balanços e em seu desempenho na Bolsa, com a queda dos juros no ano pretérito.

Mas a potente suspeição dos investidores em relação ao resultado fiscal e à dívida pública a partir do meio do ano, que trouxe porquê consequência o endurecimento da política fiscal, causou um revés. “A percepção de risco voltou, e isso pune essas companhias”, afirma.

Segundo Amaral, enquanto no início do ano o cenário extrínseco era o que mais impactava o desempenho do mercado financeiro brasílico, agora a Bolsa está praticamente dependente dos desdobramentos políticos e econômicos no envolvente interno. Ele diz que, no ano que vem, a recuperação da Bolsa vai depender do compromisso fiscal do governo.

“Até o meio deste ano, o mercado doméstico estava quase todo sendo direcionado pelas decisões do Federalista Reserve (banco médio americano). Mas, quando os Estados Unidos começaram a trinchar juros, o investidor estrangeiro passou a olhar com mais atenção para o Brasil e o cenário fiscal brasílico entrou no radar”, diz.

Com isso, o país acabou não conseguindo surfar a vaga dos cortes das taxas de juros americanas, porque os riscos fiscais ocuparam o núcleo das preocupações dos investidores.

RENDA FIXA

Os papéis de renda fixa tiveram uma trajetória parecida do mercado acionário nestes dois anos de governo. No ano pretérito e em grande secção deste ano, as gestoras estavam investindo pesado em fundos de infraestrutura e o mercado imobiliário estava fazendo várias emissões de títulos de dívida no mercado.

Mas Luis Miraglia, sócio da Seneca Capital, diz que os gestores estão começando a transmigrar as aplicações desses fundos, que estão atrelados à inflação, para aqueles indexados ao CDI (Certificado de Repositório Interbancário), que acompanham o movimento da taxa básica de juros, a Selic.

“O mercado de crédito privado ganhou pujança nos últimos anos e os títulos estão se alongando cada vez mais. Porém, uma secção desse mercado remunera com a inflação. Se ela sobe, os investidores que tomaram esses títulos hoje sofrem perdas. Os fundos de mais longo prazo, porquê de infraestrutura e construção social, já estão tendo perdas agora em dezembro”, diz.

Miraglia diz que, com a potente subida dos juros, os investidores tendem a permanecer estacionados na renda fixa e fugir cada vez mais da Bolsa no próximo ano. E dentro da renda fixa o que tem realizado, segundo ele, é essa mudança dos fundos que remuneram com uma taxa fixa mais o IPCA (Índice de Preços ao Consumidor Vasto) para aqueles que pagam uma taxa mais o CDI.

Pelo lado das empresas, ele observa que, enquanto alguns títulos do Tesouro Direto passaram de uma taxa de 6,5% para 8,5% em um mês, as dívidas das empresas já estão sendo emitidas com uma remuneração de 10%. Essa situação deve levar as empresas a exprimir menos títulos e, com isso, o mercado de crédito privado deve diminuir consideravelmente no próximo ano, segundo Miraglia.